Mit der Lebensversicherung finanzielle Notlagen überwinden

Interview mit Rafael Kurz, Chefredakteur von Policen Direkt, Marktführer im Zweitmarkt für Lebensversicherungen.

Die Gastronomie- und Hotelbranche steckt trotz Lockerungen und Finanzhilfen tief in der Corona-Krise. Viele Unternehmer kündigen deshalb vorschnell ihre Lebensversicherung. Dabei gibt es viel bessere Möglichkeiten, schnell und sicher mit den Verträgen an Geld zu kommen und dabei die Altersvorsorge zu erhalten. Wie das geht, erklärt Rafael Kurz von Policen Direkt im Interview.

Gastro-Piraten: Warum sollte ich meine Lebensversicherung lieber nicht kündigen, um an Geld zu kommen?

Kurz: Gerade weil es für Selbständige keine Pflichtversicherung gibt, ist die private Kapitallebens- oder Rentenversicherung ein existenzieller Faktor. Deshalb ist es umso wichtiger, dass Profis die Möglichkeiten kennen, wie sie Mittel aus der Lebensversicherung bekommen und dabei die Altersvorsorge womöglich erhalten können. Wer einfach beim Versicherer kündigt, verliert einen hochverzinsten Altvertrag, den Hinterbliebenenschutz und bekommt viel weniger als beim Verkauf. Der Verkauf sollte aber die letzte Option sein – wenn sonst gar nichts mehr geht.

Gastro-Piraten: Welche Optionen habe ich sonst noch?

Kurz: Das kommt immer auf den Liquiditätsbedarf an. So mancher Gastronomiebetrieb konnte ja mit Lieferdiensten einen Teil seines Umsatzes halten, trotz Lockdown. Wenn das Geschäft inzwischen wieder besser läuft, kann es schon helfen, die Ausgaben für eine Weile zu reduzieren. Wer eine private Altersvorsorge hat, zahlt monatlich nicht unerhebliche Beiträge – die kann man pausieren. Man sollte aber die vertraglichen Details für den Wiedereinstieg kennen. Bei älteren Verträgen, die vor 2005 abgeschlossen wurden, darf die Pause nicht länger als 2 Jahre sein. Vor der Beitragspause schadet es nicht, beim Vermittler anzufragen.

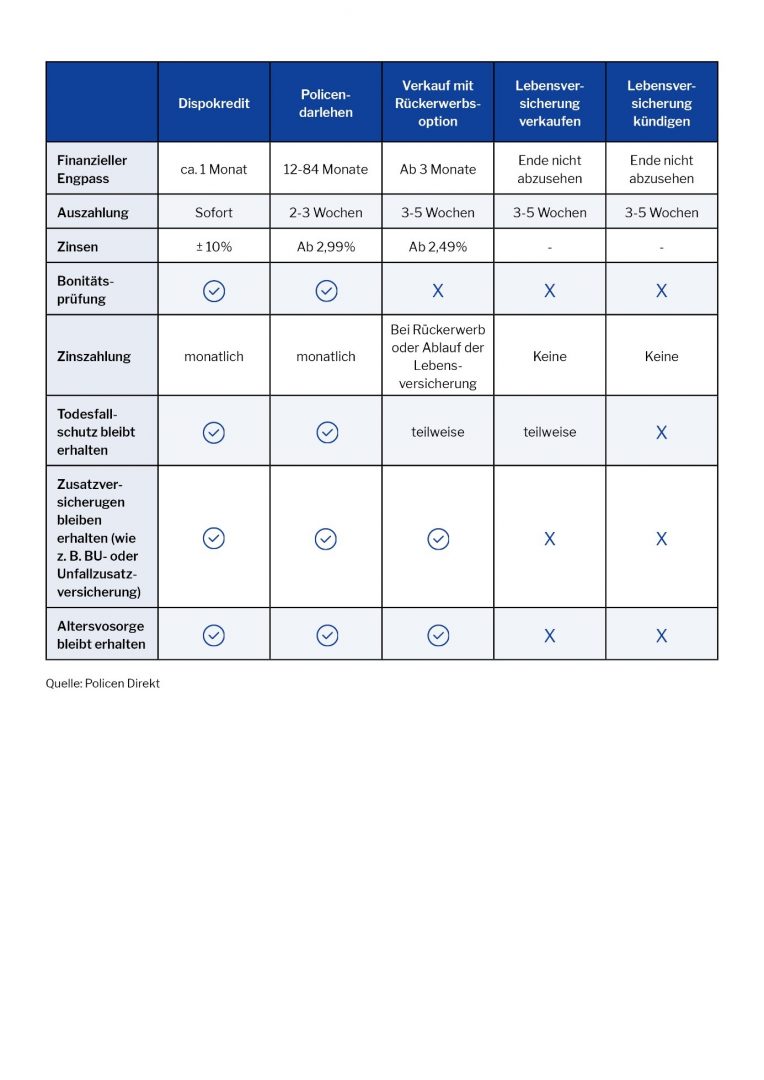

Gastro-Piraten: Kann ich in dem Fall nicht einfach den Dispokredit ausreizen?

Kurz: Liquidität über einen Dispokredit steht Ihnen natürlich sofort zur Verfügung und kann in dem Fall ergänzend in Anspruch genommen werden. Der Nachteil ist, dass die Zinsen mit der Zeit einfach zu hoch sind. Deshalb eignet sich der Dispo eher als kurzfristiges Hilfsmittel. Mittelfristig ist es günstiger, die eigene Police zu beleihen.

Gastro-Piraten: Was sind die Vorteile bei einem Policendarlehen?

Kurz: Das Policendarlehen gibt es schnell und unkompliziert – im Vergleich zum Ratenkredit auch ganz ohne Schufa-Eintrag. Außerdem bleibt der Versicherungsschutz für Todesfall und Berufsunfähigkeit erhalten. Die Zinszahlung erfolgt monatlich, die Tilgung endfällig. Sobald sich die finanzielle Lage wieder stabilisiert, kann die Summe in Teilbeträgen oder auch im Ganzen zurückgezahlt werden. Alternativ können Sie sich die Summe bei Vertragsende mit der Ablaufleistung verrechnen lassen. Die Zinsen bei Zweitmarkt-Unternehmen sind im Vergleich zum Versicherer deutlich günstiger.

Gastro-Piraten: Und wenn auch das Policendarlehen nicht mehr ausreicht?

Kurz: Wenn gar nichts mehr geht, dann kann eine gut besparte Lebensversicherung die letzte Rettung für den Betrieb sein. Viele Gastronomen und Hoteliers lösen zurzeit ihre Reserven komplett auf, weil die Hilfen von der Bundesregierung einfach nicht ausreichen oder zu spät kommen. In dieser Situation geht es um jeden Euro. Und wenn man sich schon von der privaten Altersvorsorge trennen muss, sollte das mit dem bestmöglichen Erlös erfolgen.

Gastro-Piraten: Warum ist ein Verkauf der Lebensversicherung besser als eine Kündigung?

Kurz: Beim Verkauf sichern sie sich zwischen 3 und 6 Prozent, in Einzelfällen sogar 15 Prozent Mehrwert gegenüber dem Rückkaufswert beim Versicherer. Bei einer Lebensversicherung, die aktuell 50.000 Euro wert ist, sind das noch einmal bis 6.000 Euro extra. Mehr Aufwand als bei einer Kündigung haben Sie dabei nicht. Außerdem bleibt beim Verkauf ein Resttodesfallschutz erhalten: Stirbt die versicherte Person, erhalten die Erben vom Policenkäufer eine Todesfallleistung in Form einer nachträglichen Kaufpreiserhöhung – die Differenz der vom Versicherer gezahlten Todesfallleistung abzüglich aller bis dahin für den Policenkäufer angefallenen Kosten wie beispielsweise laufende Beiträge und Kaufpreis für die Police.

Gastro-Piraten: Was sollte ich beim Verkauf beachten?

Kurz: Die Lebensversicherung zu verkaufen ist Vertrauenssache. Deshalb sollte der Verkauf der Lebensversicherung nur an ein Unternehmen erfolgen, das sich an die strengen Standards des Bundesverbands Vermögensanlagen im Zweitmarkt Lebensversicherungen (BVZL) hält. Mitgliedsunternehmen bezahlen beispielsweise den vereinbarten Kaufpreis immer komplett und unverzüglich nach Abtretung der Police durch den Versicherer. Von Anbietern, die Ratenzahlungen vorschlagen oder eine mögliche Rückzahlung der Kapitalertragssteuer nicht an Sie weitergeben, sollten Sie auf jeden Fall Abstand nehmen.